1) Esta segunda parte corresponde a una puesta al día de la primera parte. Ahora todas las rentabilidades están actualizadas hasta el 31 de diciembre del 2013. Recordemos que el mito dice así: "las rentabilidades históricas de los fondos de las AFP han sido bastante elevadas. Desde el inicio del sistema (1981) la rentabilidad real anualizada ha sido UF+8.5% (fondo C, cifra oficial de la Superintendencia). Por lo tanto, las AFP han cumplido con creces."

El más entusiasta defensor del sistema AFP, José Piñera, redondea la cifra afirmando que "mi AFP me da UF+9% de rentabilidad". Mi objetivo se divide en dos:

a) Evidenciar que dicha afirmación es falsa.

b) Dentro de las limitaciones de información, estimar las reales rentabilidades que otorgan las AFP a sus afiliados (no es tan simple como aparece en los datos de la Superintendencia de Pensiones).

2) Los datos que entrega la Superintendencia son rentabilidades reales anualizada de los multifondos. Sin embargo, esas "rentabilidades oficiales del sistema" están lejos de ser representativas y realistas, puesto que no consideran:

a) los costos de comisión. Es el costo de administración de los ahorros previsionales que cada afiliado paga a su AFP al momento de realizar cada cotización. El costo de administración del ahorro previsional, a diferencia de la mayoría de los fondos de inversión, se paga directamente (y por separado) a la AFP, y por tanto ese costo no se ve reflejado (descontado) en el valor cuota de los fondos. Se considerará sólo la comisión de la AFP (costos como el SIS u otros seguros no se consideran, puesto que no corresponden a la administración de los ahorros). Para calcular la rentabilidad efectiva, es necesario descontar esa comisión (labor que no hace la Superintendencia), que es aproximadamente equivalente a 0,67% (promedio sistema) anualizado sobre saldo administrado.

b) los flujos reales (cotizaciones) y el ahorro final acumulado de cada afiliado (ese ahorro final acumulado es el que determina el monto de la pensión al momento de jubilar).

Los detalles de cómo y cuánto afecta a) y b) están más abajo (en la primera parte), vale recordar que la metodología utilizada elimina el efecto prepago en la comisiones. Lo relevante es diferenciar que una cosa es la rentabilidad anualizada de los multifondos (dato Superintendencia) y otra cosa distinta es la rentabilidad efectiva de la inversión que obtuvo un afiliado en particular, considerando todas las variables.

Para responder a esto último, mi medida será utilizar la TIR efectiva, que incluye los costos de comisión, los flujos reales de cotizaciones y el ahorro final acumulado.

¿Por qué es importante medir la TIR?

a mayor TIR => mayor pensión

a mayor rentabilidad anualizada (Superintendencia) => no necesariamente mayor pensión

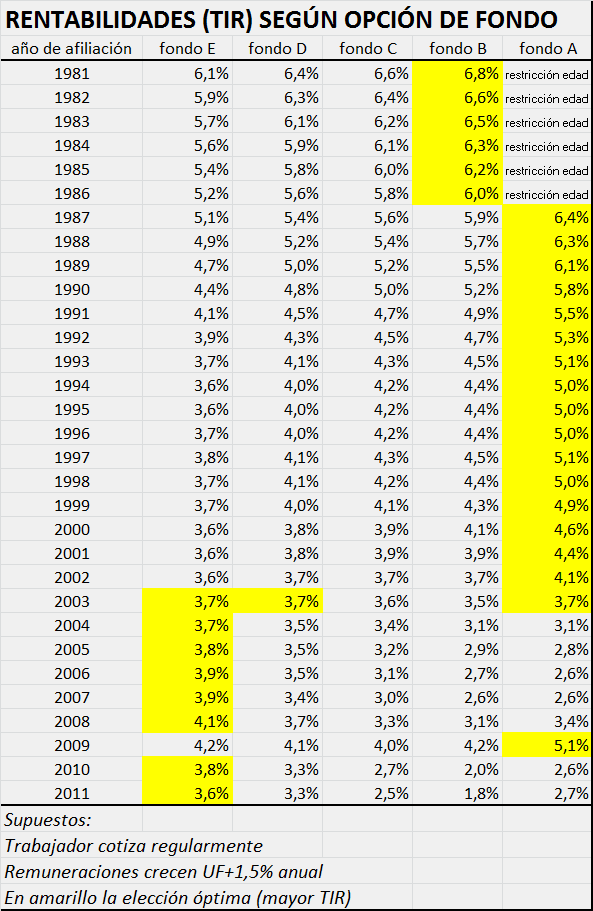

3) Debo advertir lo siguiente: cada afiliado tiene una TIR distinta, puesto que la TIR depende del historial previsional de cada persona. Debido a que existen millones de afiliados al sistema, entonces existen millones de TIR distintas, una para cada afiliado. Mi misión entonces será tratar de dar una aproximación, estableciendo una TIR representativa de cada generación y de cada uno de los 5 multifondos.

A continuación daré una tabla resumen. Para saber cómo interpretarla hay que mencionar que el único fondo que existe desde la creación del sistema AFP (1981) es el fondo C, la existencia de los 5 multifondos que hoy conocemos (A,B,C,D,E) se inicia a finales del 2002. Por lo tanto, en la tabla, cuando menciono al fondo A,B,D ó E, significa que el afiliado antes del 31 diciembre 2002 está siempre en el fondo C , y desde el 1 enero 2003 hasta el 31 diciembre 2013 está siempre en el fondo A,B,D ó E, respectivamente. Y cuando me refiero al fondo C, significa simplemente que el afiliado siempre ha estado en el fondo C.

Para evitar confusiones, dos ejemplos:

a) Año afiliación 1985, fondo C. Se calcula la TIR de un afiliado representativo que ha cotizado desde el 1 enero 1985 hasta el 31 diciembre 2013, asumiendo que siempre ha estado en el fondo C.

b) Año afiliación 1985, fondo B. Se calcula la TIR de un afiliado representativo que ha cotizado desde el 1 enero 1985 hasta el 31 diciembre 2013, asumiendo que:

está en el fondo C en el período 1 enero 1985 - 31 diciembre 2002

está en el fondo B en el período 1 enero 2003 - 31 diciembre 2013

Gráficamente, los fondos A, C y E :

Conclusiones:

1) La mayoría de los afiliados al sistema han obtenido rentabilidades para sus ahorros previsionales entre UF+3% a UF+6%. Rentabilidades medianamente aceptables, pero que están lejos de ser "maravillosas", y están lejos del autocomplaciente 9% que proclama José Piñera o del 8,5% (Superintendencia) en que se basan algunos entusiastas del sAFP.

2) Los afiliados más jóvenes al sistema han obtenido menores tasas de rentabilidades en comparación con los afiliados de mayor edad. La tabla evidencia rentabilidades decrecientes en el tiempo para los fondos A B C y D (el fondo E es más estable). Signo que merece preocupación, pues a futuro no se percibe una mejora en los rendimientos (dentro de las mismas AFP pronostican rentabilidades menores a las pasadas).

3) El sistema AFP muestra algo paradójico. Mayor riesgo (fondo A) no implica necesariamente mayor retorno. Pondré un ejemplo, para ilustrar cómo la información de la Superintendencia puede inducir a error. Ej: afiliado que cotiza desde 1 enero 2003 hasta 31 diciembre 2013. Durante esos 11 años, un afiliado habría obtenido la misma rentabilidad tanto en el fondo A (el fondo más riesgoso) como en el fondo E (el fondo menos riesgoso), una TIR aproximada de 3,7%. Sin embargo, para el mismo período, la Superintendencia publica para el fondo A un 6,7% y para el fondo E un 4,0%. Así que cuidado, afirmar que el fondo A (accionario, mayor riesgo) a largo plazo renta más que el fondo E (renta fija, menor riesgo) no se aplica necesariamente al sistema de pensiones chileno. Este fenómeno sucede porque nuestro sistema AFP se basa en la estrategia de ahorro "Dollar cost averaging": no se ingresa todo el ahorro/capital desde un inicio, sino que se va ahorrando mes a mes durante toda la vida laboral. En consecuencia, para cotizantes relativamente nuevos (año de afiliación entre 2003 a 2013), la elección óptima ha sido estar en el fondo E (y no en el fondo A como muchos piensan).

Pd: algún entusiasta del sAFP puede objetar mi análisis, argumentando que la fecha final de medición no tiene por qué ser siempre el 31 diciembre 2013, ¿qué pasa con alguien que se jubiló por ejemplo en octubre del 2009? La respuesta depende:

a) Si se jubiló por retiro programado, sus ahorros siguen las fluctuaciones de los multifondos (puede estar en el C, D ó E) y por lo tanto mi análisis seguiría siendo válido (aunque técnicamente no al 100% porque los flujos cambian).

b) Si se jubiló por renta vitalicia, en su período post jubilación tiene una rentabilidad igual a la rentabilidad que le ofreció su compañia de seguros, y por lo tanto dependerá de cada caso.

De todas maneras, en ambos casos, un actual jubilado lo más probable es que haya empezado a trabajar antes de 1981, y por lo tanto el financiamiento de su pensión es mixto: parte del sistema AFP, parte del sistema antiguo a través del bono de reconocimiento. La idea de este estudio es considerar la rentabilidad para trabajadores que solamente han cotizado en el sistema AFP. Si consideramos que el sistema tiene una antiguedad de 33 años, y un ciclo laboral puede durar entre 35 a 40 años, entonces mi análisis es legítimo.

Hola a todos, alguno de ustedes me podría explicar la operación de cálculo por la cual se determina la "tir efectiva personalizada". Les agradezco mucho.

ResponderEliminarLa polla con bolas

ResponderEliminarsólo para aclarar, cuando hablas de "TIR efectiva" no es cierto porque deberías evaluar egresos e ingresos para el afiliado. con tasa media de 5% como muestra el gráfico para alguien que ha estado en fondo A desde 1995, la TIR real de la "inversión" en la AFP es en realidad 10%.

ResponderEliminar